Сегодня на территории РФ существует возможность воспользоваться разными программами страхования. Одной из таких является накопительное страхование жизни.

Что это за программа? Где можно ее оформить? Какие разновидности предлагают страховые компании? Где можно узнать рейтинг страховых компаний?

Рассмотрим эти вопросы подробней.

Что это такое и в каких случаях оно применяется

Накопительное страхование жизни является сочетанием обычного полиса и инвестиций, позволяющих получать прибыль от вложенного капитала.

Эта разновидность страхования в отличие от Пенсионных фондов предлагается только страховыми компаниями.

Эта разновидность страхования в отличие от Пенсионных фондов предлагается только страховыми компаниями.

Согласно Гражданскому Кодексу РФ накопительное не является имуществом , поэтому не может:

- разделяться при бракоразводном процессе;

- подлежать конфискации по решению суда либо других инстанций (на него не накладывается арест).

Это долгосрочный вид страхования, поэтому может применяться исключительно для защиты своей жизни, финансового капитала и благополучия в целом без привязки к определению “страховой случай”.

Принципы работы

При оформлении соглашения накопительного страхования жизни нужно учитывать, что период действия документа составляет до 25 лет.

На протяжении этого времени застрахованное лицо обязуется вносить регулярные взносы в фиксированном размере. Благодаря такому подходу можно без особых усилий накопить существенную денежную сумму к завершению действия договора. Например: к пенсии, совершеннолетию своего ребенка и так далее.

Страховые компании разделяют регулярные платежи в равных частях. Одна часть используется исключительно в качестве покрытия затрат страховщика, оставшаяся часть инвестируется в различные финансовые инструменты, причем от инвестиций ежегодно можно получать стабильный пассивный доход.

Прибыль

включает в себя тоже несколько частей:

Прибыль

включает в себя тоже несколько частей:

- одна часть устанавливается в фиксированной сумме и варьируется от 2 до 4%;

- вторая часть – прибыль от инвестирования. Она может варьироваться от 0 до 100% и больше. Здесь все зависит от положения на финансовом рынке.

Если наступает страховой случай , застрахованному лицу или его родственникам выплачивается фиксированная выплата, в зависимости от числа внесенных регулярных платежей.

Если страховой случай наступил по причине смерти застрахованного лица родственники получают выплату в течение первых 10 дней с момента уведомления об этом страхового агента (нет необходимости ждать 6 месяцев).

При отсутствии страховых случаев, по завершению действия договора, накопленный капитал можно вывести или продлить период действия страховки.

Расчет стоимости

Цена страхового полиса рассчитывается исключительно в индивидуальном порядке.

При определении стоимости во внимание берутся сведения о страхователе:

От этих нюансов зависит соотношение страховой и накопительной части взносов, а также прибыльность полиса страхования.

К примеру, чем меньше возраст застрахованного лица, тем ниже уровень риска у страховой компании, соответственно больше средств будет направлено в накопительную часть, из которой клиент получит прибыль.

Преимущества и недостатки

Преимуществами накопительного страхования жизни являются:

- надежность. Сохранность всех страховых взносов находится под государственной защитой, поэтому гарантия возврата средств 100%. Страховые агенты консервативно размещают капитал страхователя, поэтому прибыль обеспечена;

- высокий уровень защиты от самого себя. При оформлении накопительного страхования жизни, на плечи страхователя возлагаются определенные обязанности – внесение регулярных платежей. Что это означает? Платить нужно регулярно, поскольку при возникновении просрочки соглашение считается недействительным. Если возникнут просрочки, страховая компания последующие 3 года никаких страховых выплат клиенту производить не будет. Затем можно будет возвратить только малую часть накоплений, а оставшуюся – только по завершении периода действия договора.

Из недостатков

:

Из недостатков

:

- низкий процент прибыли от капиталовложения. В среднем порядка 3% годовых. В итоге получается, что процент сможет только покрыть инфляцию;

- долгий период действия договора. В среднем, соглашение подписывается на период до 25 – 30 лет. Согласитесь, за такой срок может многое измениться в жизни;

- варианты инвестиций неизвестны страхователю. Страховая компания имеет право скрывать сведения о капиталовложениях.

Несмотря на недостатки, сегодня это вариант страхования набирает популярность среди жителей РФ.

Программы от различных компаний

Рассмотрим предложения различных программ от страховых компаний по отдельности.

Сбербанк

На сегодня существует несколько программ:

Программа “Первый капитал” разработана для родителей, желающих сформировать стартовый капитал для своих детей и таким образом обеспечить им финансовую независимость в будущем. Период страхования составляет 25 лет. Возраст ребенка может варьироваться от 1 до 24 лет на период завершения действия соглашения. Возрастная категория родителей – не больше 80 лет.

Программе “Семейный актив” отдают предпочтение граждане, являющиеся единственными кормильцами в семьях или те, которые планируют в будущем совершить крупную покупку.

Условия программы:

- период действия договора – до 30 лет;

- возрастная категория от 18 до 80 лет на период завершения действия соглашения о страховании.

Для обеих программ стоит учитывать один нюанс: если застрахованное лицо получает 1-ю или 2-ю – он полностью освобождается от внесения регулярных платежей. В таком случае за него платежи производит страховая компания.

СК «Ренессанс Жизнь»

Выделяют несколько основных программ:

- “Будущее”;

- “Дети”.

Программа страхования “Будущее” доступна всем гражданам в возрасте от 18 до 55 лет. На момент завершения действия договора застрахованному лицу должно быть не больше 65 лет.

Условия программы:

- период действия соглашения от 10 лет;

- допускается выбрать стратегию инвестирования: “Агрессивная”, “Сбалансированная”, “Агрессивная Плюс”. Персональные финансовые консультанты помогут сделать выбор исходя из предпочтений клиента.

Детская программа страхования “Дети” .

- минимальный период действия договора 5 лет;

- на момент завершения действия соглашения ребенку должно быть не больше 24 лет.

Если застрахованное лицо получило группу инвалидности – наступает освобождение от регулярных взносов (это дальше делает страховая компания).

СК «Росгосстрах Жизнь»

Условия программы “Семья” :

Программа “Дети” действует на следующих условиях:

- период страхования до 21 года;

- на момент завершения действия соглашения ребенок должен быть в возрасте от 1 до 21 года;

- возраст застрахованного лица не больше 70 лет.

Условия программы “Сбережение” заключаются в следующем:

- максимальный период страхования 40 лет;

- возраст застрахованного лица на момент завершения действия страхового полиса – не больше 70 лет.

Эта программа отличается возможностью накопить существенную сумму для совершения крупной покупки.

На что следует обратить внимание при заключении договора

Составление договора о накопительном страховании жизни является ключевым этапом в процедуре документного оформления.

Именно по этой причине следует уделять внимание таким пунктам документа:

В случае, если какой-либо пункт (особенно тот, который написан мелким шрифтом) или весь договор в целом вызвал подозрения, всегда нужно задать уточняющие вопросы для разъяснения ситуации, в противном случае это может вызвать последствия: обязанность продления периода действия договора, денежный перевод на неизвестные банковские реквизиты и так далее.

Если страховой агент не может внятно разъяснить сведения, содержащиеся в каком-либо пункте, желательно отказаться от оформления страховки и выбрать более надежную страховую компанию.

Рейтинг страховых компаний

Для получения сведений о рейтинге необходимо перейти на портал Национального рейтингового агентства. На странице отображается рейтинг страховых компаний – нужно смотреть исключительно на позицию А++: подтвержден, присвоен и так далее.

Для получения сведений о рейтинге необходимо перейти на портал Национального рейтингового агентства. На странице отображается рейтинг страховых компаний – нужно смотреть исключительно на позицию А++: подтвержден, присвоен и так далее.

- Сбербанк;

- ВТБ – Страхование;

- Капитал Ре.

Благодаря такой аналитике можно быть уверенным, что капиталовложения находятся в надежной компании.

О данном виде страхования жизни смотрите в следующем видеосюжете:

Накопительное страхование жизни позволяет получить денежное возмещение в страховом случае. При этом необходимо знать правила его оформления.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

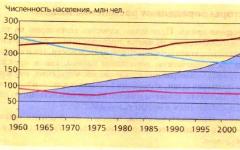

В России не сильно развиты услуги страховых компаний, как например, в США или странах Евро Союза, где каждый гражданин обязан быть застрахован.

В России население не доверяет страховым компаниям, потому что из-за нестабильной экономики сегодня может быть данная страховая компания, а завтра она уже банкрот и, естественно, деньги никто не вернет, и при несчастном случае никто не выплатит страховую сумму.

Однако накопительное страхование жизни можно оформить и в надежной страховой компании.

Но для того, чтобы понимать, как это сделать, необходимо изучить правила оформления страхования и список организаций.

Важные аспекты

Что это такое

Если вкратце объяснить, как это происходит на практике — вы подписываете договор со страховой компанией на оговоренный период

.Согласно договоренностям, которые прописаны в договоре, вы ежегодно вносите страховые взносы на счет страховой компании, в свою очередь СК обязуется застраховать вашу жизнь/здоровье, сохранить ваши деньги, и приумножить их.

При этом страховая компания делает выплату в ситуации наступления несчастного случая.

В каких случаях применяется

Выгодно ли накопительное страхование жизни? При наступлении страхового случая, вы в обязательном порядке получаете выплату страховой суммы, о которой ранее было оговорено и прописано в договоре.

Выплаты происходят независимо от того сколько взнос вы сделали, и какая у вас сумма. Как правило, страховая сумма выплат зачастую во много раз превышает суммы страховых взносов.

Зачастую страховые риски такие:

- сметь застрахованного лица;

- , как результат несчастного случая;

- временная безработица.

Законодательные аспекты

Деятельность страхования регулирует такие законы:

Принцип работы

Страхование жизни имеет такой принцип работы:

- В данной программе предусмотрено вносить страховые взносы либо раз в год, либо раз в полгода.

- Исходя из своих возможностей и целей, клиент выбирает сумму взносов, и срок на которых оформляется страхование.

- Застрахованным считается клиент с момента подписания договора, и претендует на выплату в случае страхового случая независимо от того какую сумму уже внес.

- Все кто может получить вместо вас страховой взнос, прописано в договоре.

- В течение срока действия договора скапливается ваш доход, который выдается вам в конце срока.

- Клиент имеет право в любое время расторгнуть договор, при этом получить свою сумму с учетом накопления.

- Исходя из пакета услуг данного продукта, и целей клиента, возможно подключение различных опций.

Как происходит расчет стоимости

В основе лежат ежемесячные затраты и доход человека. Например, Ваш ежемесячный доход составляет 35000 рублей. В год это 420 тыс., значит, для страхования вам понадобится такая сумма.

Застраховаться вы, например, хотите на 15 лет. Значит, каждый год вам необходимо вносить по 28тыс. Данную всю сумму вы можете получить уже после первой выплаты, если имеется страховой случай.

Условия предоставления организаций

Принцип накопительной программы, итоговый результат и т. п., зависят от условий той компании, с которой клиент, непосредственно, собирается сотрудничать.

Давайте рассмотрим несколько примеров на тему накопительного страхования жизни в 2019 году.

Сбербанк

Сбербанк давно известен всей стране, занимает самые первые места по опросам у населения, по качеству и востребованности.

Помимо кредитного обслуживания, депозитного и т. п., в банке действуют две актуальные, на сегодняшний день, программы накопительного страхования жизни, а именно:

| «Первый капитал» | Данная программа имеет значение для родителей, которые желают накопить достаточную сумму средств в рублях на достойное будущее своего ребенка. По продукту период времени страхового договора максимум 25 лет. Открыть счет можно на ребенка от года и до 24 лет. После достижения установленного родителями возраста, будущий владелец сможет самостоятельно распоряжаться финансами |

| «Семейный актив» | Таковой программой рекомендуют воспользоваться тем гражданам, которые в семье выступают единственными кормильцами или в будущем планируют совершить крупную покупку. Условия по данной программе располагают сроком до 30 лет, по возрасту от 18 лет до предельных 80 лет |

Имеется некий нюанс, в случае наступления первой или второй группы инвалидности за время действия договора, клиент освобождается от обязательного внесения платежей.

За него это будет исполнять страховая организация.

Росгосстрах банк

В банке Росгосстрах действуют три предложения относительно страхования:

| «Семья» | Программа предусматривает период времени сделки от 5 лет до 40 лет. Если говорить про возрастной период, то застрахованное лицо может быть от 18 до 65 лет, но не более 70 лет (максимальное значение). В случае наступления присвоения группы инвалидности, компания освобождает клиента от платежей и проводит их самостоятельно |

| «Дети» | Здесь возрастной порог доходит до 21 года, это значит, что при закрытии срока договора, ребенку должно быть не больше 21 года |

| «Сбережения» | Самый долгосрочный продукт в банке - до 40 лет. Довольно привлекательная перспективная программа для накопления крупной суммы |

ВТБ 24

Банк «ВТБ24» (входящий в состав сети «ВТБ») и компания «ВТБ-Страхование» предлагают программы накопительного характера для клиентов с кредитным пакетом «Бизнес-экспресс».

Но это больше относится, как стандартная страховка при кредите. Стало известно, что на 2019 год организация «ВТБ-Страхование» разработало и выпустило новую программу накопительного страхования «Резервный фонд».

Он включает в себя набор страховых групп рисков. При открытии пакета, уже с первой выплаты, гражданин имеет право при наступлении страхового случая, на выплату полного пакета.

Договор заключается от 7 лет до 20 лет с минимальным стартовым взносом в 25 тыс. руб.

Другие

Для примера рассмотрим предложения от страховой «ренессанс Жизнь». В наличии две программы:

На что обратить внимание при заключении договора

Если вы решили открыть накопительную программу страхования жизни в банке, то менеджер обязан вас предварительно проконсультировать по данному вопросу.

Указав на условия оформления, и прочее. Каждый клиент имеет право предварительно ознакомиться с содержанием будущего договора.

Подписать просто в слепую бумагу и надеяться на хорошее - неправильно .

После подписания договор набирает силу, и если всплывут какие-то нюансы, не выясненные во время консультации, то будет тяжело уже доказать обратное.

Еще в Советском Союзе была распространена такая услуга, как накопительное страхование жизни. Союз развалился, а система осталась, хотя и претерпела некоторые изменения. Что представляет собой система страхования сегодня? В чем суть накопительной программы? И что говорят о данном сервисе люди, которым удалось принять в ней участие?

В чем особенности накопительной системы страхования?

В отличие от стандартного полиса страхования жизни, система накопительного страхования представляет собой некий микс между двумя программами. Но, в отличие от классического полиса страхования, накопительное страхование жизни позволяет накапливать определенную сумму вознаграждения, которую потом можно использовать в реализации собственных целей. Это своего рода банковский депозит с возможностью накапливать проценты.

Как на практике выглядит система накопительного страхования?

Накопительный вид страхования предусматривает следующую процедуру оформления. Сначала заинтересованное лицо приходит в страховую компанию. Затем оно подписывает договор на обслуживание сроком на 5-25 лет и ежемесячно вносит энную сумму, именуемую взносом, на счет фирмы. По окончании сроков действия страхового полиса застрахованное лицо может получить дополнительно поощрительную сумму в виде накопленных процентов.

Какие возможности открывает накопительная система?

Система накопительного страхования – уникальная финансовая услуга, дающая возможность застрахованным лицам реализовать следующие действия:

- за счет накоплений собрать нужную сумму к определенному торжественному или важному моменту (например, это может быть ваша свадьба, рождение ребенка);

- обеспечить финансовую защиту всем членам своей семьи и обезопасить их от всех видов несчастных случаев;

- научиться распределять деньги в рамках семейного бюджета.

Кроме того, накопительное страхование жизни поможет вам реализовать свою мечту о приобретении семейного автомобиля и квартиры, покупке дачного участка и загородного дома. Также за счет накопленных процентов можно собрать средства на поступление ваших детей в высшее учебное заведение и т. п.

Чем накопительная система отличается от стандартной?

Систему страхования условно можно разделить на два больших подвида:

- страхование рисков;

Рисковое страхование предполагает единоразовое внесение застрахованным лицом установленной суммы взноса с целью обеспечения определенной защиты своей жизни от разноплановых несчастных случаев. При этом если в течение срока действия полиса с человеком происходит страховой случай, то он вправе рассчитывать на внушительную сумму компенсации. Если же случай, указанный в договоре, не происходит, то данному лицу необходимо либо продлить соглашение, либо отказаться от дальнейшего сотрудничества с компанией. И конечно, если такой случай не наступил, внесенная ранее вами сумма остается у компании.

Накопительная программа страхования жизни, в свою очередь, предусматривает страхование и жизни, и здоровья конкретного лица. Причем первая часть внесенных клиентом денег идет именно на риски для жизни и здоровья, а вторая часть суммы поступает на его счет с целью дальнейшего накопления на нем процентов. При этом если страховой случай не наступает, вы гарантированно получаете энную сумму денег, которая в течение всего срока действия полиса лежала и накапливалась на вашем счету.

Где можно оформить полис?

Полис можно оформить в страховых компаниях, банках и организациях-посредниках. Например, предлагает накопительное страхование жизни «Росгосстрах». В данном случае эта организация предлагает четыре основных программы:

- «Семья» ("Престиж").

- «Дети» ("Престиж").

- «Сбережения» ("Престиж").

- «Престиж 2».

Программа «Семья»: что собой представляет?

Накопительное страхование жизни компании «Росгосстрах» позволяет каждой семье реализовать свои цели и одновременно защитить жизни и здоровье себя и своих близких. Как это реализуется на практике? Предположим, вы оформили данный полис на срок не более 10 лет и вложили в него 1 000 000 рублей. Далее, пока действует ваш договор, вам необходимо ежемесячно вносить на счет компании примерно 8 781 рубль. И если по истечении срока действия договора страховой случай не происходит, «Росгосстрах» выплачивает вам бонусную компенсацию в размере 1 202 022 рубля.

Что собой представляет программа «Дети»?

Накопительное страхование жизни «Росгосстрах» предлагает и по программе «Дети». Она предусматривает не только страхование жизни ваших детей, но и возможность накопить деньги для их обучения, для покупки квартиры, на свадьбу и т. д.

Предположим, вашему ребенку исполнилось пять лет и вы решили оформить на его имя полис на сумму 900 000 рублей на срок до 13 лет. Согласно условиям договора, вы должны вносить ежемесячно на счет страховой организации сумму около 5 882 рублей. В итоге на свои 18 лет ваш ребенок получит от фирмы уже 1 150 000 рублей.

Что собой представляет программа «Сбережение»?

В «Росгосстрахе» можно оформить полис накопительного страхования жизни по программе «Сбережение». Срок действия такого договора определяется индивидуально и может составлять от 5 до 40 лет. Он предусматривает по выбору застрахованного лица внесение страховых взносов единовременно, ежеквартально или ежемесячно, ежегодно или один раз в полгода.

Стать клиентом страховой компании по этой программе могут лица в возрасте от 18 до 70 лет. Программа, так же как и две предыдущие, дает возможность накопить необходимую сумму для крупных приобретений и покупок.

Страховая программа «Престиж 2»: что представляет собой?

По программе «Престиж 2» предусматривается накопительное страхование жизни (рейтинг данной программы можно узнать, изучив многочисленные отзывы пользователей). Что она предлагает? Во-первых, она дает возможность застраховать себя и членов семьи от разного рода несчастных случаев, включая травмы на производстве и полученные в результате природных катастроф. Во-вторых, программа позволяет пострадавшей стороне (вследствие наступления страхового случая) проходить квалифицированное лечение в клиниках-партнерах. В-третьих, полис компании дает шанс получить квалифицированную техпомощь на дороге, юридическую консультацию, помощь диспетчерского центра.

Помимо этого, программа предоставляет возможность клиентам «Росгосстраха» получить кредитную карту от «Росгосстрах банка» с кредитным лимитом до 300 000 рублей и грейс-периодом до 50 дней. Также полис актуален для семей, выезжающих за границу, и для корпоративных клиентов. Размер страховой суммы по данному полису составит 30 000 евро. Сумма для ежемесячной оплаты страховых взносов - всего 250 евро, а размер накопительного возмещения - примерно 45 000 евро.

Вот такое предлагает накопительное страхование жизни «Росгосстрах». Отзывы о программах и о самой компании можно будет изучить ниже.

В чем положительные и отрицательные моменты данных программ?

Договор накопительного страхования жизни по программе «Семья» имеет свои положительные и отрицательные моменты. Из положительного:

- вы получаете деньги независимо от того, наступил страховой случай или нет;

- помимо денег вы страхуете здоровье и жизнь своей семьи;

- каждый месяц вы получаете сведения о накопленной сумме процентов;

- полученные деньги можно потратить с пользой для семьи;

- можно воспользоваться дополнительными услугами от фирм-партнеров страховщика.

Из отрицательных моментов можно выделить:

- наличие ежемесячных страховых взносов;

- зависимость системы накопления от состояния на финансовом рынке и успешной инвестиционной деятельности компании.

Страхование от Сбербанка России

Предлагает всем желающим накопительное страхование жизни Сбербанк России. Данная программа распространяется на клиентов «Сбербанк Первый» и «Сбербанк Премьер». Она позволяет своим участникам накопить определенную сумму на обучение ребенка или крупную покупку, вступительный взнос жилищного кредита и т. д.

Также участники системы могут пользоваться и другими привилегиями при контакте с прочими банковскими продуктами. Например, клиентов банка ждет сниженная ставка рефинансирования от Центробанка и ставка по НДФЛ, а также возможность сформулировать свой резервный капитал за счет процентных накоплений.

В чем заключается принцип действия программы Сбербанка?

Выбирая программу страхового накопления от Сбербанка, вы сможете определить необходимую сумму для начисления процентов, сроки и периодичность для оплаты страховых вкладов. Приведем пример расчета по данной программе. Предположим, вы подписали договор с банком на срок до 18 лет. Размер ежегодного страхового взноса составит для вас всего 250 000 рублей. По истечении срока действия полиса вам удастся накопить до 6 906 425 рублей.

Пример второй. Допустим, у вас есть трехлетний сын, для которого вы планируете заработать путем участия в страховой программе 100 000 $. Помимо этого вы хотите застраховать себя от получения травмы на производстве (размер страховой суммы составит 25 000 $) и от заражения смертельным недугом (размер суммы страховки – 30 000 $). При этом накопить указанную выше сумму денег вы планируете до того момента, когда вашему сыну исполнится 15 лет. Размер ежеквартального взноса будет равен – 1 758 $. Кроме того, дабы снизить собственные затраты, вы можете воспользоваться услугой «Освобождение от уплаты налогов».

Допустим, через некоторое время с момента подписания договора вы оступаетесь на работе и получаете перелом. Страховая компания вам возмещает 2 500 $. Если через пару лет у вас случается инфаркт, размер возмещения в данном случае составит 30 000 $. Итак, по окончании срока действия договора ваш сын получает сумму в 115 269 $. Вы же получаете 67 660 $, из которых стоит вычесть затраты на страховое возмещение после травмы, на лечение после инфаркта и за использование услуги «Освобождение от взносов» в размере 35 160 (всего за 5 лет).

Накопительное страхование жизни: отзывы

Как видно из примеров, накопление процентов – дело хорошее. Однако оно имеет и свои подводные камни. Для того чтобы о них узнать, нужно внимательно изучить отзывы всех пользователей, когда-либо оформлявших страховой полис с накопительной системой. Например, некоторые из них позитивно отзываются о страховых компаниях, в которые обратились. Они утверждают, что были рады сотрудничеству. И хотя они и не вернули вложенные деньги, зато им удалось накопить нужную сумму на покупку жилья.

Вторые утверждают, что они довольны программой, так как в течение срока действия договора не просто накопили подходящую сумму для приобретения автомобиля, но и воспользовались оплатой лечения, когда получали травму на производстве.

Напомним, что предлагает накопительное страхование жизни «Росгосстрах». Отзывы об этой компании самые противоречивые. Кому-то нравится, а кому-то нет. Одним словом, взвесьте все за и против и решайте сами, стоит ли заключать договор со страховщиком по программе страхового накопления.

Преимущества накопительного страхования жизни

Накопительное страхование жизни в своем классическом понимании представляет собой услугу, позволяющую одновременно накопить определенное количество денег и обеспечить финансовую защиту для своих близких. У такого вида страхования есть ряд выгодных особенностей, в число которых входят:

Очевидным плюсом такого вида страхования является то, что на протяжении всего времени действия договора со страховой компанией тариф и риски меняться не будут. То есть данные параметры не будут зависеть ни от изменения возраста, ни от изменения состояния здоровья владельца полиса. Этим накопительное страхование жизни выгодно отличается от приобретения полисов каждый год, ведь в последнем случае риски и тарифы изменяются с учетом наличия заболеваний у клиента компании, которых с возрастом становится все больше и больше.

Годовая доходность в случае накопительного страхования фиксируется, как правило, на уровне не более 3%, но при этом к ней может прибавляться инвестиционный доход в размере 5-6% от суммы резерва (зависит от результатов деятельности страховщика). Также благодаря изменениям в Налоговом кодексе от начала 2015 года можно дополнительно получать 13% от суммы взносов при условии отсутствия расходов по полису свыше 120 000 рублей (кроме расходов на медицинскую помощь, обучение и пенсионное страхование).

Многие страхователи, по каким-либо причинам не доверяющие накопительному страхованию жизни, предпочитают оформлять свои сбережения в банке, а защиту жизни и здоровья обеспечивать с помощью страховых договоров на небольшой срок. Такой способ, бесспорно, имеет свои преимущества, однако он также отнимает у страхователя большое количество времени. Чтобы разобраться со всеми проблемами в одночасье, лучше купить полис накопительного страхования.

Еще одно выгодное отличие накопительного страхования жизни от альтернативного вложения в банке - это долгосрочность вложения. Если в банковской организации максимальным сроком вклада является 5-летний период, то для накопительного страхования этот срок является «нижней границей». В среднем период действия подобных договоров составляет около 15 лет, а максимальный срок ограничен лишь возрастом застрахованного.

В соответствии с российским законодательством в случае смерти застрахованного выплаты по страховому случаю получает выгодоприобретатель. Это значит, что данная часть сбережений застрахованного не будет включена в наследство, а следовательно, не может быть арестована, конфискована или разделена.

Недостатки данного вида страхования

Несмотря на достаточно убедительные преимущества накопительного страхования жизни, данный вид страхования имеет ряд отрицательных сторон, особенно характерных для российской действительности. Основными являются такие:

Долгосрочность действия договора страхования жизни приносит не только выгоды для страхователя, но может стать и причиной обесценивания его сбережений. Например, такая ситуация может возникнуть при наличии высоких темпов инфляции. При этом расторжение договора накопительного страхования предусматривает выплату не полной суммы резерва, а только выкупной суммы в виде определенного процента от резерва и инвестиционного дохода. Также при расторжении договора клиент страховой компании будет обязан возвратить сумму социальных налоговых вычетов. Из-за этих факторов выгода страхователя может свестись к минимальным суммам.

В случае отзыва лицензии страховой компании ее клиенту не может быть гарантирован возврат средств, так как в данной сфере попросту нет государственного исполнительного органа (в отличие, например, от банковской сферы). Вопрос о создании такого органа неоднократно поднимался, однако пока что решения проблемы не предвидится. Поэтому страхователи, оформляя договор в определенной компании, действуют «на свой страх и риск», так как гарантировать устойчивость компании в течение последующих 10-15 лет никто не может. Выходом из ситуации может стать оформление накопительного страхования в зарубежной компании, но в этом случае выплаты по страховому договору будут облагаться дополнительным налогом.

Описанная выше доходность по полису накопительного страхования возможна только в том случае, если страхователь инвестирует не более 120 тысяч рублей ежегодно, а также если по его полису не совершаются другие социальные расходы. Если же эти условия нарушаются, то прибыль по договору накопительного страхования жизни будет минимальной и может не устроить большую часть страхователей.

Итак, накопительному страхованию жизни присущ целый ряд позитивных и негативных особенностей. Нужно отметить, что для нашей страны риски такого вида вложения средств скорее перевешивают его позитивные стороны из-за нестабильной экономической ситуации и высоких темпов инфляции. Однако для организованных и ответственных граждан, не спешащих получить финансовый результат, такой вид страхования вполне может заменить банковский вклад и обеспечить минимальную доходность.

Накопительное страхование жизни — далеко не новинка на рынке страховых услуг, однако особой популярностью у наших сограждан не пользуется. Давайте разберемся может ли стать НСЖ реальной альтернативой банковским вкладам, и какие нюансы следует учитывать при подписании договора со страховой компанией.

Когда речь заходит о накоплении большой суммы средств, первое что приходит на ум - . Очень удобно: вносишь ежемесячно посильные взносы, а через 5 — 10 лет вместе с процентами набегает кругленькая цифра. Но не стоит забывать о человеческих слабостях — здоровье и связанной с ним работоспособностью, об отсутствии силы воли и постоянном желании использовать накопленные деньги на «срочные» покупки.

В этой статье мы расскажем об альтернативе традиционному методу накопления — программе накопительного страхования жизни, которая во многом сводит к нулю перечисленные выше слабости, и дает возможность гарантировано собрать необходимую сумму к желаемой дате.

Что такое накопительное страхование жизни

(НСЖ) - это вид долгосрочного страхования (от 5 до 40 лет), сочетающийся с традиционным накоплением денежных средств.

Полис выполняет роль копилки, а страховая компания (СК) в течение срока его действия защищает вас от вмешательства злого рока (болезней, потери трудоспособности), а при трагическом исходе (смерти) гарантирует выплату страховой суммы наследникам.

Договор страхования можно оформить на себя с целью создания собственного пенсионного фонда, для осуществления какой-нибудь мечты ( , ) или на ребенка (естественная потребность — накопить на образование, отдельное и т.д.). Также специалисты рекомендуют задуматься о страховании жизни, если вы являетесь единственным кормильцем в семье.

В отличие от рискового страхования, которое предусматривает разовый взнос и разовую выплату в случае наступления страхового случая, накопительное страхование предлагает более выгодные размеры премий и возвращает все уплаченные средства, даже если таковой случай не наступил.

Из чего состоят ваши ежегодные взносы?

Ежегодные взносы состоят из двух частей:

- оплата защиты от рисков;

- накопительная часть.

Первая часть — это плата за страхования жизни согласно суммам страхового возмещения, а вот вторая — пополнение вашей личной копилки.

Договор страхования обязательно должен содержать описание полиса и финансовые расчеты.

Описание полиса раскрывает:

- срок страхование;

- риски и размер их покрытия;

- размер и периодичность взносов.

Финансовые расчеты представляются в виде таблице со столбцами:

- года действия договора;

- сумма взносов нарастающим итогом;

- сумма возврата средств при досрочном расторжении договора (выкупная сумма);

- гарантированная норма доходности;

- ожидаемая норма доходности;

- ожидаемый размер выкупной суммы;

- ожидаемый размер страховой суммы.

На сегодняшний день гарантированная норма доходности в СК колеблется в пределах 4 — 5%, а ожидаемая — 10 — 12%.

Фактическая норма доходности не предсказуема, теоретически она может составить и 0%, если СК неграмотно проведет инвестиционную деятельность.

Законодательство РФ устанавливает направления и доли, в рамках которых страховые компании имеют право инвестировать резервы накопительных фондов:

- Депозиты и векселя банков — до 50%.

- Облигации субъектов РФ — до 30%.

- Корпоративные облигации — до 20%.

- Акции и паи ПИФов — до 10%.

- Драгоценные металлы — до 10%.

Очевидно, что эти направления имеют невысокую норму доходности, но главное — это низкий показатель риска.

Насколько сильны гарантии надежности СК?

Выбор страховой компании — это рулетка, но все же есть несколько советов, на что стоит обращать внимание перед заключением договора.

- Проверьте наличие СК в реестре субъектов страхового дела.

- Изучите история СК.

- Проведите сравнительный анализ показателей финансовой устойчивости.

- Ознакомьтесь с различными рейтингами надежности и стабильности страховых компаний.

- Обратите внимание на соотношение взносы / выплаты.

- Примите во внимание отзывы и личный опыт ваших знакомых.

А что насчет налогов?

Полученный гарантированный и ожидаемый доход в рамках программы накопительного страхования жизни не облагается налогами. Важный момент — если страховку за вас получают ваши наследники, они также не делятся частью дохода с государством. Исключение составляют договора с иностранными СК, не имеющими регистрации на территории РФ.

Более того, Госдума уже несколько лет рассматривает и готовит к принятию законопроект о начисление налоговых льгот в сумме до 120 000 руб./год для страхователей программ НСЖ. Вероятно данная сумма будет направляться на погашение ежегодных взносов, но согласитесь такой значительный «плюс» поднимет популярность СК в сфере накопления личных финансов.

Примеры страховых программ: ЗАО «Русский Стандарт Страхование»

ЗАО «Русский Стандарт Страхование» предлагает 4 программы НСЖ:

- «Копилка»;

- «Защита»;

- «Дети»;

- «Пенсия».

Программы имеют сходные условия по пунктам:

- суммы минимальных ежегодных взносов — 20 000 руб.;

- гарантированной нормы доходности — 4,5%.

Но при этом отличаются максимальными сроками действия договора и источниками начисления фактического ежегодного инвестиционного дохода.

Существенное отличие имеет только программа «Пенсия», которая предоставляет возможность от 10 до 20 лет вносить взносы и накапливать гарантированный капитал, а затем до 22 лет получать дополнительный доход в виде страховых выплат. В случае смерти пенсионера всю невыплаченную разницу получают наследники, в отличие от государственной пенсионной программы, где разница остается в ПФ.

Основные отличия НСЖ и депозита

1. НСЖ гарантирует накопление конечной суммы, начиная с первого взноса

Рассмотрим простой пример: вы хотите накопить 2 000 000 руб. за 25 лет.

По средствам депозита схема накопления будет выглядеть так: ежегодно вы вносите на счет 80 000 руб., единовременно или частями не имеет значения.

Вклады с возможностью пополнения могут только ограничиваться размером минимального взноса. Важное условие (!) — вы должны находиться в добром здравии и зарабатывать деньги.

Для договора НСЖ предусматривается вероятность потери трудоспособности. Даже при самом печальном исходе (инвалидности или смерти) страховая компания гарантирует вам накопление суммы, указанной в полисе. Если платежи перестают поступать по причине, предусмотренной договором, СК из собственных резервов покрывает эту разницу.

2. Банковский вклад имеет краткосрочный характер

Депозиты заключаются сроком на 1 — 3 года, при этом банк оставляет за собой право пересматривать ставку (например, 1 раз в год).

Такие условия отражают нестабильность экономической ситуации, колебания курса валюты и т.д.

Даже для вкладов с автоматической пролонгацией будет несколько дней в году, когда вы сможете расторгнуть договор с минимальной потерей начисленных процентов. А это дополнительный соблазн.

Договора НСЖ заключаются на срок от 5 до 40 лет и практически не имеют возможности расторжения без потери начисленного дохода. А это уже косвенная гарантия, что необходимая сумма все-таки будет накоплена.

3. Процедура наследования

Стать наследником депозита можно только по истечении 6 месяцев и после уплаты соответствующей суммы налогов.

Наследники в договоре НСЖ прописываются в обязательном порядке и получают страховую сумму по письменному распоряжению застрахованного лица, а не по решению суда.

4. Взносы НСЖ будут включать плату за защиту от риска

В договоре депозита сумма взносов равна сумме к возврату, то есть сколько в банк положили, столько вам и выплатят + начисленные проценты (если договор не будет расторгнут досрочно).

В договоре НСЖ размер внесенных средств всегда будет меньше выкупной суммы. Это связано с тем, что часть ваших взносов удерживается СК в счет оплаты полиса в части страхования жизни. Если же договор досрочно не расторгается, тогда начисленный за период гарантированный доход и доход от инвестиционной деятельности с лихвой покрывает эту разницу.

Подведем итоги

Выбирая способ накопления денег, нужно максимально предусмотреть все возможные риски.

Для накопления с помощью депозита основной риск — потеря трудоспособности и как следствие отсутствие физической возможности накопить необходимую сумму.

Для накопления через долгосрочные программы НСЖ риски более разнообразные:

- вероятность банкротства СК / отзыв лицензии / закрытие дочерних филиалов в стране;

- обесценивание денег на длительных сроках от 15 лет при скачках инфляции;

- неэффективная инвестиционная политика СК;

- существенные материальные потери при досрочном расторжении договора.

Абсолютно все риски носят вероятностный характер — может случиться, а может и нет. Окончательное решение, о том сможет ли НСЖ стать для вас альтернативой депозитным вкладам принимать лично вам. Удачи и обдуманных решений!