В данной статье мы рассмотрим на конкретном примере, как отражается в учете организации выдача беспроцентного займа работнику с его последующим возвратом путем удержания из заработной платы. Для демонстрации вышеназванного примера мы будем использовать программу 1С:Бухгалтерия 8 редакция 3.0.

Выдача беспроцентного займа работнику производится на основании договора займа, заключенного между работником и организацией в письменном виде, с прямым указанием в договоре о том, что заем является беспроцентным.

Рассмотрим пример.

12 января 2015 года организацией «Рассвет» выдан беспроцентный заем работнику Сидорову С.С. в сумме 720 000 руб. Денежные средства перечислены на банковский счет работника. Заемные средства не предназначены для приобретения жилья. Возврат займа производится частями путем ежемесячного удержания из заработной платы работника по 20 000 руб. до полного погашения суммы займа.

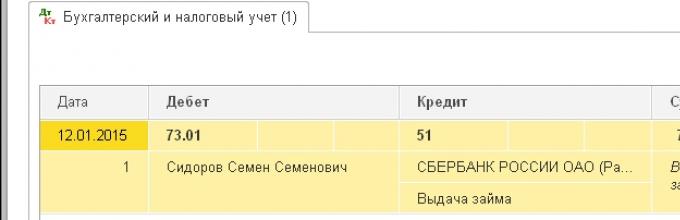

Выдача займа работнику в программе оформляется с помощью документа Списание с расчетного счета с операцией Выдача займа работнику. В документе указывается работник, получивший заем, и сумма займа.

При проведении документ спишет денежные средства с кредита счета 51 «Расчетные счета» по дебету счета 73.01 «Расчеты по предоставленным займам».

Документ Списание с расчетного счета и его результат проведения представлены на Рис. 1.

В соответствии с пп. 1 п. 1 ст. 212 НК РФ у работника, получившего беспроцентный заем, возникает доход в виде материальной выгоды от экономии на процентах по займу, который облагается НДФЛ.

Организация-заимодавец в отношении вышеуказанного дохода работника признается налоговым агентом. Организация обязана исчислить НДФЛ с полученного дохода, удержать исчисленный НДФЛ за счет любых денежных средств, выплачиваемых работнику, и перечислить удержанную сумму НДФЛ в бюджет.

НДФЛ с дохода в виде материальной выгоды исчисляется по ставке 35% (п. 2 ст. 224 НК РФ). Налоговая база при исчислении НДФЛ определяется как превышение суммы процентов за пользование заемными средствами, выраженными в рублях, исчисленной исходя из двух третьих действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора (пп. 1 п. 2 ст. 212 НК РФ).

В отношении даты фактического получения дохода при выдаче беспроцентного займа Минфин России в многочисленных письмах разъяснил, что такими датами следует считать соответствующие даты возврата заемных средств.

В нашем случае погашение суммы выданного работнику займа производится ежемесячно. Следовательно, обязанность налогового агента у организации возникает также ежемесячно.

Вначале рассчитаем налоговую базу по НДФЛ в части материальной выгоды работника в январе:

Доход = 720 000 руб. * 8,25% / 365 дн. * 20 дн. * 2/3 = 2169,86 руб.,

где 8,25% − ставка рефинансирования, действующая на дату погашения займа, 365 дн. - количество дней в году, 20 дн. - срок действия договора займа в истекшем месяце.

Исчислим сумму НДФЛ:

НДФЛ = 2169,86 руб. * 35% = 759 руб. (налоги начисляются и уплачиваются в целых рублях).

Для отражения в программе возникновения у физического лица дохода и фактов исчисления и удержания НДФЛ воспользуемся документом Операция учета НДФЛ. Данный документ используется в тех случаях, когда нет начисления, но признается доход или (и) сумма НДФЛ исчисляется и удерживается по ставкам налога, отличным от основной ставки (13% (30%)).

В «шапке» документа указывается сотрудник и дата операции.

На закладке Сведения о доходах указывается дата получения дохода, код дохода - 2610 Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами, сумма дохода и исчисленный НДФЛ.

На закладке НДФЛ удержанный по всем ставкам указывается месяц налогового периода, ставка НДФЛ, удерживаемая сумма налога и код дохода.

При проведении документ сформирует записи в три регистра накопления:

Учет доходов для исчисления НДФЛ - регистрируется сумма и код полученного дохода;

Расчеты налогоплательщиков с бюджетом по НДФЛ - в регистре будут сформированы две записи на сумму налога. Со знаком «+» − НДФЛ исчислен и со знаком «-» − НДФЛ удержан;

Расчеты налоговых агентов с бюджетом по НДФЛ - организация, как налоговый агент, должна заплатить сумму удержанного у сотрудника НДФЛ в бюджет.

Никаких проводок в бухгалтерском учете документ не делает.

Заполнение документа Операция учета НДФЛ показано на Рис. 2.

Так как сумма выданного сотруднику займа и НДФЛ по материальной выгоде удерживаются из заработной платы сотрудника, в программе необходимо создать новые виды удержаний. Можно создать отдельные удержания для возврата займа и НДФЛ.

Пример создания удержания приведен на Рис. 3.

Для начисления заработной платы сотрудникам, НДФЛ и страховых взносов в программе используется документ Начисление зарплаты.

При заполнении данного документа необходимо на закладке Удержания выбрать необходимого сотрудника, вид удержания и удерживаемую сумму.

Заполнение документа Начисление зарплаты для рассматриваемого нами примера показано на Рис. 4.

Из содержимого табличной части на закладке Сотрудники видно, что сотруднику Сидорову начислено заработной платы в сумме 60 000 руб., удержан НДФЛ - 7800 руб. (60 000 руб. * 13%) и удержаны прочие удержания - 20 759 руб. (возврат займа - 20 000 руб. и НДФЛ по материальной выгоде - 759 руб.).

Созданные нами виды удержаний уменьшат сумму заработной платы, подлежащую выплате, но они не отразятся в бухгалтерском учете, так как документ Начисление зарплаты умеет формировать бухгалтерские проводки только при удержании по исполнительному листу. Поэтому для отражения операций удержания из заработной платы и начисления НДФЛ по материальной выгоде в бухгалтерском учете придется воспользоваться Бухгалтерской справкой (Операция, введенная вручную).

Необходимо сформировать две проводки:

- удержать из заработной платы сумму возвращаемого займа (Дт 70 Расчеты с персоналом по оплате труда − Кт 73.01 Расчеты по предоставленным займам);

- удержать из заработной платы сумму НДФЛ по материальной выгоде и начислить ее к уплате в бюджет (Дт 70 Расчеты с персоналом по оплате труда − Кт 68.01 НДФЛ при исполнении обязанностей налогового агента).

Соответствующая Бухгалтерская справка (Операция) представлена на Рис. 5.

В организации «Рассвет» выплата заработной платы производится через кассу, поэтому сформируем документ Ведомость в кассу. В качестве месяца выплаты выберем Январь 2015, выплачивать будем зарплату за месяц.

Табличная часть документа заполняется автоматически суммами заработной платы, подлежащими выдаче на руки (регистр накопления Взаиморасчеты с сотрудниками).

Проверим сумму к выплате:

Начислено (60 000) - НДФЛ (7800) - Возврат займа (20 000) - НДФЛ (759) = 31 441 руб.

Документ Ведомость в кассу показан на Рис. 6.

На основании проведенного документа Ведомость в кассу создается документ Выдача наличных (РКО).

При проведении этот документ за счет наличных денежных средств закроет задолженность по оплате труда, сделав проводку Дт 70 Расчеты с персоналом по оплате труда − Кт 50.01 Касса организации. Документ Выдача наличных и результат его проведения показаны на Рис. 7

Кроме бухгалтерской проводки, документ в части НДФЛ по заработной плате (7800 руб.) сформирует записи в регистры накопления Расчеты налогоплательщиков с бюджетом по НДФЛ (налог удержан) и Расчеты налоговых агентов с бюджетом по НДФЛ (налоговый агент должен заплатить сумму удержанного НДФЛ в бюджет).

Но прежде чем мы будем платить НДФЛ, проверим корректность наших предыдущих действий. Сформируем оборотно-сальдовую ведомость по счету 70 с отбором по сотруднику Сидорову (представлена на Рис. 8). Судя по этой ведомости, с Сидоровым мы рассчитались.

Выполняя обязанности налогового агента, организация должна заплатить за сотрудника - физическое лицо Сидорова С.С. за январь НДФЛ в сумме 8559 руб., в том числе НДФЛ по ставке 13% − 7800 руб., НДФЛ по ставке 35% (материальная выгода) - 759 руб.

Для отражения данной операции в программе, после получения банковской выписки об уплате налога, воспользуемся документом Списание с расчетного счета с операцией Уплата налога.

В документе выберем нужный налог − НДФЛ при исполнении обязанностей налогового агента, укажем уплаченную сумму налога и период уплаты.

При проведении документ сформирует проводку Дт 68.01 НДФЛ при исполнении обязанностей налогового агента - Кт 51 Расчетные счета. Также будут сделаны записи в регистры Расчеты налоговых агентов с бюджетом по НДФЛ и Уплата НДФЛ налоговыми агентами (к распределению) − налоговый агент заплатил сумму НДФЛ в бюджет.

Документ Списание с расчетного счета и результат его проведения представлены на Рис. 9.

Непосредственно из документа Списание с расчетного счета с операцией Уплата налога можно сформировать Реестр уплаты НДФЛ. Соответствующий реестр представлен на Рис. 10.

Последнее, что нас интересует, - это Регистр налогового учета по НДФЛ. Фрагмент данного регистра по физическому лицу Сидорову С.С. представлен на Рис. 11.

НДФЛ по ставкам 13% и 35% (код дохода − 2610 Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами) правильно исчислен, удержан и перечислен.

М. ЖУРКО,

Преподаватель Отдела обучения 1С: Франчайзи Ю-Софт

Понравилось? Поделись с друзьями

Консультации по работе с программой 1С

Сервис открыт специально для клиентов, работающих с программой 1С разных конфигураций или находящихся на информационно-техническом сопровождении (ИТС). Задайте свой вопрос, и мы с удовольствием на него ответим! Обязательным условием для получения консультации является наличие действующего договора ИТС Проф. Исключением являются Базовые версии ПП 1С (8 версия). Для них наличие договора не обязательно.

Учредитель может предоставить свое фирме заем или получить его. В договоре оговариваются все условия получения/выдачи заемных средств. В том числе будут ли взиматься проценты за их использование. В этой статье мы рассмотрим правовые аспекты и проводки по учету займов между учредителем и организацией.

Учредитель выдает процентный заем:

- Дебет 66 (67) Кредит 50 ().

Проценты отражают записью:

- Дебет 91.2 Кредит 66 (67).

Проценты по счетам 66 и учитывают на отдельном субсчете.

В качестве займа учредитель может оплатить долг своей организации:

- Дебет 60 Кредит 66.

Гражданским законодательством такой вид операций не запрещен. Трудности и споры возникают при учете НДС.

При предоставлении беспроцентного займа учредителем проводки те же, только в договоре обязательно должно быть прописано, что проценты за пользование деньгами или имуществом не взимаются.

Когда учредитель решает «простить» долг организации нужно учесть его долю в . Если доля учредителя больше 50%, то налогооблагаемой прибыли не возникает.

Организация может погасить свой долг не только деньгами, но и своей продукцией: Сначала отражают выручку от продажи продукции в счет долга учредителю:

- Дебет 76 Кредит 91.

По реализации нужно начислить НДС:

- Дебет 90.3 Кредит .

Зачет задолженности:

- Дебет 66 Кредит 76.

Пример проводок по выдаче беспроцентного займа от учредителя

Единственный учредитель выдал беспроцентный заем фирме размером 200 000 руб. на 10 месяцев. Процентная ставка по займу 2% годовых.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Получен кредит от учредителя | 200 000 | Выписка банка | ||

| 91.1 | Отражение начисления процентов за пользование займом | 3333 | Бухгалтерская справка | |

| Перечислен долг по займу учредителю | 200 000 | Платежное поручение исх. | ||

| Перечислены проценты | 3333 | Платежное поручение исх. |

Выдача займу учредителю

Выдача займа учредителю, если он беспроцентный отражается проводкой:

- Дебет 76 (73) Кредит 50 ().

При этом для учредителя возникает выгода на экономии процентов (материальная), с которой необходимо заплатить НДФЛ. Счет 73 используется, если учредитель является сотрудником фирмы.

Если заем с процентами, то выдача деньгами оформляется:

- Дебет 58 (73) Кредит 50 ().

При выдаче займа в виде имущества:

- Дебет 58 (73) Кредит 01, 41, …

Проценты по займу для учредителя отражаются записью:

- Дебет 76 (58,73) Кредит 91.1.

Пример проводок

Учредителю, который является директором фирмы, выдан заем в размере 50 000 руб. на 180 календарных дней под 3% годовых.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 73 | 50 | Выдан заем учредителю | 50 000 | Расходный кассовый ордер |

| 73 | 91.1 | Начислены проценты за пользование займом | 750 | Бухгалтерская справка |

| 50 | 73 | Заем возвращен учредителем | 50 000 | Приходный кассовый ордер |

| 50 | 73 | Учредителем уплачены проценты за пользование займом | 750 | Приходный кассовый ордер |

Деятельность организации часто требует привлечения дополнительных финансовых средств. Один из самых распространённых ввиду своей доступности способ — займ от учредителя организации.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

При этом на бухгалтера ложится обязанность правильного оформления внесения финансовых средств на счёт фирмы и их возврат учредителю.

Общие моменты

Любая фирма может столкнуться с недостатком финансовых средств для осуществления своей деятельности. В таких ситуациях у фирмы возникает несколько вариантов:

- Привлечение заёмных денежных средств путём оформления кредита, или иного продукта финансового рынка.

- Сокращение расходов с целью реструктуризации финансовых средств и их направление на решение вопросов первичной необходимости.

- Оформление займа от учредителя.

Учредитель наиболее заинтересован в успешной деятельности организации, так как впоследствии получает прибыть.

Необходимые термины

Значимость ссуды

Необходимость привлечения заёмных средств обуславливается особенностями хозяйственной деятельности предприятия.

В результате функционирования юридического лица могут возникнуть ситуации, когда собственных средств недостаточно для выполнения обязательств в определённый промежуток времени.

В процессе осуществления организацией своих задач может возникнуть необходимость действительно срочного привлечения сторонних средств.

Деньги могут понадобиться на различные нужды — погашение , оплату договоров, приобретение товаров.

Получение средств у сторонних организаций и граждан, в данном случае, может занять достаточно длительный срок и быть менее выгодным вариантом, чем привлечение финансов учредителя.

Правовая база

Деятельность ООО в целом регулируется нормами и . Данные правовые нормы определяют основные направления деятельности таких организаций.

Регистрация таких фирм, а также любое внесение изменений в их учредительные документы регулируется .

Порядок заключения договора займа, определение такого договора, а также права и обязанности сторон регулируются Гражданским Кодексом РФ.

Основы бухгалтерской отчётности определяются . Он указывает на цели такого учёта, требованиях к нему, а также о порядке его осуществления.

Более узконаправленные вопросы, связанные с бухгалтерией предприятия, определяются подзаконными актами, например, в .

Проводки по беспроцентному займу от учредителя

Законодательно установлено, что любые движения капитала внутри организации должны быть надлежащим образом зафиксированы, должны быть совершены соответствующие проводки.

Займ учредителя своей компании без процентов также оформляется надлежащим образом. Однако тип кредитора не влияет на характер проведения займа.

Договор займа сам по себе является возмездным, в противном случае это уже не займ, а иной договор (например, дарение).

Прощение долга может быть оформлено двумя способами:

- путём направления от займодавца заёмщику соответствующего уведомления о прощении задолженности;

- путём составления двухстороннего соглашения.

Займодавец должен указать, что обязательства заёмщика прекращаются полностью. Также указываются реквизиты сторон, реквизиты договора и полная сумма задолженности с начисленными процентами (если займ был процентный).

Однако в момент прощения долга у организации появляется иная обязанность. Фактически прощённый долг становится прибылью, соответственно, фирма должна будет заплатить соответствующие налоги.

Доход будет являться внереализационным, его размер будет напрямую зависеть от системы налогообложения.

Так, при упрощённой системе налогообложения платится шесть процентов от суммы прощённого долга, а при общей — двадцать процентов.

Из данного правила есть исключение. Если у учредителя доля в уставном капитале составляет более половины, то доход не будет являться внереализационным.

Соответственно, налог не будет начислен. В данном случае такие действия учредителя будут считаться безвозмездной помощью предприятию. Но учредитель обязательно должен быть физическим лицом.

Возврат средств

Возврат средств должен быть осуществлён в соответствии со сроком, указанным в договоре. В некоторых случаях такой срок не указывается.

Тогда денежные средства возвращаются в течение тридцати дней после того, как организация получит письменное требование о возврате от учредителя.

Возврат задолженности не может быть произведён наличными денежными средствами, которые были получены от продажи товаров, оказания услуг и так далее (то есть средствами, которые находятся в кассе).

Если стороны захотят осуществить расчёт по договору в наличной форме, то необходимо будет снять данные средства с расчётного счёта.

Получается, что средства из кассы должны быть сначала перечислены на счёт, а затем сняты с него для возврата долга.

Самый простой вариант — возврат задолженности посредством безналичного перевода на счёт учредителя. Однако такой способ должен быть оговорен в договоре или .

Займ должен быть возвращён таким же имуществом (оно должно быть одного рода) как и выдавался. То есть если он выдавался денежными средствами, то и возврат должен быть осуществлён ими.

Возможен вариант с продажей определённых вещей учредителю и последующим проведением взаимозачёта требований, однако такая процедура будет иметь свои особенности касательно налогообложения и бухгалтерского учёта.

Налогообложение

Возврат займа учредителю будет иметь следующие налоговые последствия:

| Денежные средства, переданные по | Не могут быть признаны доходом фирмы, если они были возвращены |

| Возврат займа товарами и услугами невозможен | Так как в данном случае такой возврат будет считаться реализацией товара и влечёт соответствующие налоговые и бухгалтерские последствия |

| Законодатель допускает возможность прощения долга | — |

| Прощение долга будет иметь последствия для фирмы | Так как в таком случае сумма долга будет признана внереализационным доходом. Такой , размер которого будет напрямую зависеть от системы налогообложения |

| Налог не будет выплачиваться, если учредитель, являющийся заёмщиком, имеет долю от половины от уставного капитала | В данном случае средства будут считаться безвозмездной помощью организации |

| Осуществление безвозмездной помощи не может быть осуществлено | Если учредитель является юридическим лицом |

Получение займа от учредителя может стать хорошим вариантом, способным в нужный момент спасти ситуацию.

Может возникнуть ситуация, когда собственных средств организации оказалось недостаточно для осуществления капвложений или финансирования текущих расходов. Один из вариантов изыскания средств – обратиться за помощью к учредителю. Его помощь может носить как безвозмездный характер, так и предоставляться с возвратом. Как учитывать заем от учредителя, расскажем в нашей консультации.

Определяемся со сроком

Для того чтобы понять, на каком счете учитывать заем от учредителя, необходимо ответить на вопрос о сроке предоставления займа. Ведь если заем предоставляется на срок до 12 месяцев включительно, то учитывать его нужно на счете 66 «Расчеты по краткосрочным кредитам и займам». А если срок займа превышает 12 месяцев, - на счете 67 «Расчеты по долгосрочным кредитам и займам».

Бухучет займа от учредителя

По кредиту счетов 66 и 67 отражается сумма полученного займа, а в дебете приводятся счета учета полученных в качестве займа ценностей.

Это означает, что бухгалтерские проводки по займам, полученным от учредителя, ничем не отличаются от проводок по займам, выданным другими лицами. Так, проводка по займу от учредителя в кассу, к примеру, для краткосрочного займа, выглядит так: Дебет счета 50 «Касса» - Кредит счета 66.

Соответственно, при получении иных ценностей проводки будут похожие:

Если на получение займа проводки формируются по кредиту счетов 66 и 67, то при возврате займа учредителю делается обратная запись:

В части процентов проводки по займам полученным также формируются по кредиту счетов 66 и 67.

По дебету в проводках по начислению процентов, как правило, отражается счет учета прочих расходов:

Если же заем от учредителя был получен на приобретение, сооружение или изготовление инвестиционного актива, то при определенных условиях проценты по такому займу можно отнести на увеличение стоимости этого актива (п.п. 7-14 ПБУ 15/2008).

Действующее законодательство предусматривает огромнейшее количество условий, которым должна соответствовать операция по выдаче займа для того, чтобы его можно было отнести к категории беспроцентных.

В частности, предоставляется возможность выдачи таких займов со стороны учредителей своим компаниям, чтобы улучшить их материальное состояние и обеспечить нормальное ведение деятельности.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Но при этом для того, чтобы оформить беспроцентный займ от учредителя в полном соответствии с действующим законодательством, нужно правильно понимать, как этот вопрос регулируется в 2019 году.

Возможные виды и документы

Если беспроцентный займ учредителя не подпадает под особый контроль, то в таком случае у сторон не возникает каких-либо сложностей в его оформлении, и только в том случае, если речь будет идти о регулярной выдаче средств на сумму более 600 000 рублей, контролирующие органы могут начать интересоваться деятельностью компании.

Займы уже достаточно давно стали распространенными, и оформляются как между частными лицами, так и в процессе ведения коммерческой деятельности различных компаний. При этом стоит отметить тот факт, что по этому вопросу и мнения сотрудников Налоговых служб достаточно часто различаются, и это нужно учитывать для минимизации рисков.

Для того, чтобы оформить такой договор, физическому лицу нужно предоставить только свой гражданский паспорт или же какой-либо другой документ, удостоверяющий личность, так как в соглашение будет вноситься информация именно из этого документа. Также стоит отметить тот факт, займодатель может потребовать какие-либо другие документы для проведения данной операции.

Сам договор должен оформляться в письменном виде в соответствии с определенной законами формой, так как в противном случае просто невозможно будет доказать оформление данного соглашения или же провести соответствующие бухгалтерские операции и выплату налогов.

Если же доля учредителя меньше указанной суммы, объем прощенного долга указывается в качестве налогооблагаемой базы в стандартном порядке.

Детали и образец оформления

Беспроцентные займы от учредителей являются достаточно распространенными, так как заемщику в данном случае не нужно оплачивать какие-либо налоги или дополнительные процентные ставки. Сами по себе они могут быть или краткосрочными, но, вне зависимости от этого, их нужно оформлять исключительно в письменном виде.

Обязательным условием является наличие в договоре суммы займа, а также срок и порядок возврата его учредителю. Если нужно предоставить именно беспроцентную сумму, соответствующий пункт должен прописываться в соглашении, а в противном случае операция будет считаться процентным займом, что приводит к нежелательным налоговым последствиям для каждой из представленных сторон.

Оформление договора осуществляется в соответствии со стандартным образцом договора займа, и здесь точно так же нужно указать основные нюансы соглашения, а также реквизиты каждой из сторон, условия выдачи займа и другие нормы.

Чтобы правильно составить этот документ, вполне достаточно сделать следующее:

- указать дату оформления договора и место его заполнения;

- указать наименования каждой из сторон, а также номер и дату оформления устава предприятия;

- в предмете соглашения прописать сумму беспроцентного займа с указанием сроков предоставления средств и отметкой о том, что заемщик не должен выплачивать дополнительные проценты;

- заполнить все остальные разделы, указав обязанности и права каждой из сторон договора, привести пример форс-мажорных ситуаций, а также уточнить порядок, в соответствии с которым в договор вносятся корректировки или осуществляется полное его расторжение.

Договор беспроцентного займа от учредителя/участника общества:

Особенности и учет

Отражение операции такого рода осуществляется в соответствии с ПБУ 15/2008, причем полученная компанией сумма будет относиться к категории кредиторской задолженности, вследствие чего при получении займа возрастает сумма кредиторской задолженности, а в процессе погашения, соответственно, она будет сокращаться.

В процессе оформления и погашения займов не появляется каких-либо затрат или прибыли, а в зависимости от срока оформления задолженность нужно показать на счете 66 или 67. Первый счет предназначен для краткосрочных займов, а второй, соответственно, для долгосрочных.

Сумму займа учредитель должен внести в кассу компании или же непосредственно перевести ее на расчетный счет, причем в последнем случае, скорее всего, нужно будет предоставить заверенную копию договора займа.

При оформлении операции через кассу осуществляется оформление с указанием основания для внесения данных средств, в то время как операция проводится по Дебету 50 и Кредиту 66 или 67. Впоследствии нужная сумма перечисляется на расчетный счет наличными, а операция проводится по Дебету 51 и Кредиту 50.

Как получить беспроцентный займ от учредителя

Договор между сторонами нужно в обязательном порядке составлять в письменной форме, причем желательно сделать это на фирменном бланке. Если компания решает ограничиться только какими-то ордерами или платежными поручениями, в дальнейшем при проведении судебных разбирательств суд может отказать в признании заемных взаимоотношений между сторонами.

В качестве займа могут предоставляться деньги или какое-то имущество с родовыми признаками, причем заемщик должен возвращать не эту же вещь, а какую-то другую, аналогичную, в связи с чем в качестве предмета договора могут выступать всевозможные строительные материалы, сырье, товары и другие виды имущества.

Конечно, в преимущественном большинстве случаев такие операции проводятся именно для займа определенной суммы средств.

При желании можно оформить целевой займ, то есть выдать деньги для достижения какой-то определенной цели, в связи с чем от заемщика можно будет потребовать документы, подтверждающие целевое использование.

Вариации от компаний

Займ может оформляться не учредителем, а специальными компаниями, готовыми предоставить нужные суммы всем желающим, причем каждая из них предлагает свои условия для получения нужной суммы:

Дополняющие данные

Оформление займа от учредителей может включать в себя достаточно большое количество нюансов, и лучше заранее разобраться в том, какие особенности может иметь та или иная ситуация.

Случай с единственным участником

Бывает так, что единственные учредители вносят беспроцентный займ в компании, в которых занимают должность директора. В такой ситуации материальная выгода, которая отражается в виде экономии на процентах, не является налогооблагаемой базой, так как в действующем законодательстве указано, что нет никакой разницы в том, кто является займодателем и зависят ли стороны договора друг от друга.

Описание проводок

Ключевые бухгалтерские проводки по беспроцентным займам выглядят следующим образом:

Ссуда от иностранца

В соответствии с действующим законодательством, если иностранный учредитель предоставляет займ в иностранной валюте, данная операция относится к категории валютных, но в соответствии с нормами, указанными в статье 6 Федерального закона №173-ФЗ, любые операции между нерезидентами и резидентами, связанные с выдачей заемных средств, могут проводиться без каких-либо ограничений.

Стоит отметить тот факт, что если сумма займа составляет более 5 000 долларов, то в таком случае должен в обязательном порядке оформляться специализированный паспорт валютной сделки.

Отражение в программе 1С

Для того, чтобы отразить операции, связанные с получением и погашением беспроцентных займов, нужно воспользоваться субсчетом 66.03 и 67.03 в зависимости от того, речь идет о краткосрочных или долгосрочных займах соответственно. Все эти счета должны корреспондироваться со счетами расчетов 50 или 51.

Так как операции, связанные с получением и возвратом данного займа, не относятся к реализационным операциям, они не облагаются НДС, а помимо этого, также не отражаются в перечне затрат или прибыли компании в качестве цели налогообложения.

Процедура поступления средств на расчетный счет отражается следующим образом:

- Открывается раздел «Банк и касса», после чего выбирается категорию «Банк» и «Банковские выписки».

- Кликается кнопка «Поступление».

- В документ «Поступление на расчетный счет» вносится вся необходимая информация, после чего кликается функция «Провести».

При возврате же средств выполняется следующий перечень действий:

- Открывается раздел «Банк и касса», после чего выбирается категория «Банк» и «Платежные поручения;

- Кликается кнопка «Создать».

- Выбирается операция «Возврат займа контрагенту».

- В категории «Получатель» указывается учредитель, данные о котором внесены в справочник «Контрагенты», в то время как поля «Договор» и «Счет получателя будут заполнены в полностью автоматическом режиме.

- В поле «Сумма платежа» отражается сумма возврата. Поле «проценты» заполнять не нужно, так как в соответствии с условиями договора он относится к категории беспроцентных.

- Ставится галочка возле пункта «Оплачено», после чего выбирается вариант «Ввести документ списания с расчетного счета».

- Используется функция «Провести».

После того, как будет предоставлена выписка из банка, подтверждающая списание денежных средств с расчетного счета, нужно будет подтвердить созданный ранее документ. Для этого нужно в категории «Банковские выписки» открыть документ «Списание с расчетного счета» и поставить флажок возле пункта «Подтверждено выпиской банка», после чего кликнуть функцию «Провести».

Риски и возврат

Доход, который получается за счет оформления такого займа, не будет учитываться в процессе определения налогооблагаемой базы, в связи с чем компании, ведущие свою деятельность на общей системе, после подписания договора и получения соответствующей финансовой поддержки не должны будут оплачивать налог на прибыль.

Это относится также и к любым организациям, ведущим свою деятельность на упрощенной системе, и также не требуется оплачивать НДС, так как оформление ссуды никоим образом не относится к оплате всевозможных услуг или работ, а также реализацией товарной продукции.

Другими словами, учредитель просто предоставляет компании определенную сумму средств и ничего больше, и если деньги, полученные компанией по договору займа, не возвращаются ей в соответствии с составленным договором, их в дальнейшем будут квалифицировать в виде безвозмездно полученных средств.

В такой ситуации средства будут включены в состав внереализационной прибыли, и в дальнейшем будут рассматриваться в качестве одной из целей для налогообложения.

В процессе оформления договора займа нужно обязательно указывать, какими способами и на каких условиях должна быть погашена указанная задолженность. В частности, долг может гаситься путем выплаты определенной суммы через равные промежутки времени, но для такого способа нужно будет составить дополнительное приложение к договору, которое именуется специальным графиком платежей.

Помимо этого, всю сумму ссуды предприятие может перечислить посредством единственного платежа в те сроки, которые прописаны в составленном договоре, в то время как в случае несвоевременного возврата суммы появится просрочка, которая приведет к дополнительному начислению процентов на имеющуюся задолженности.

Чтобы исключить такую возможность, договор может быть продлен, причем срок пролонгации может быть абсолютно любым, равно как и количество подобных продлений.

Займ будет считаться полностью погашенным только после того, как нужная сумма средств поступит на расчетный счет компании или же будут предоставлены деньги наличными. При этом стоит отметить тот факт, что с учредителем нельзя рассчитываться за счет кассовой прибыли, так как по указанию Центрального банка №3073-У, изданного 07.10.2013, наличность, полученная за реализованную товарную продукцию, работы или услуги, можно потратить только на приобретение необходимых товаров, подотчетную передачу средств, погашение страховок, начисление зарплаты и социальных выплат, а также передачу денежной компенсации за ранее оплаченную и возвращенную продукцию.

Последствия и снижения суммы

Начиная с января 2019 года, в действующий Налоговый кодекс были внесены новые правила, в связи с чем безвозмездное использование займа становится запрещенным даже в том случае, если в нем указана определенная процентная ставка. Существующая ранее ситуация, которая возникала по причине неточностей формулировок в действующем законодательстве, приводила к тому, что к средствам задолженности не мог использоваться налог на прибыль.

В процессе изучения Налогового кодекса можно понять, что в нем говорится о необходимости выплаты налога на полученную за счет безвозмездного займа выгоду в момент погашения процентных средств, но по причине безвозмездности данной помощи пропадала и потребность в начислении средств.

В новом же законопроекте говорится о том, что материальная выгода компаний будет устанавливаться по окончанию каждого месяца, в связи с чем, если у компании есть непогашенные займы, ей нужно будет оплачивать налоги при отсутствии официальной информации о прощении долга.

Стоит отметить, что беспроцентные займы такого рода должны обязательно оформляться в письменном виде, если их сумма составляет более 1 000 рублей, а в противном случае сделка будет признана недействительной.

Чтобы снизить ставку налогообложения, можно использовать массу доступных инструментов. В первую очередь, можно переоформить имеющийся договор займа, что, конечно, не позволит исключить начисление НДФЛ, но при этом существенно сократит сумму налога, так как сумма будет рассчитываться по той дате, которая указана в договоре, и чем ближе она будет к началу 2019 года, тем меньше придется перечислять в казну. Непогашенные долгоиграющие кредиты могут привести к возникновению серьезных неприятностей.

Также можно перевести сделку в другой формат, и в такой ситуации нужно будет начислить на сумму долга проценты, чтобы в процессе налогообложения использовались совершенно другие формулы и схемы.

Самым же простым вариантом избавиться от суммы налога является полное прощение задолженности, так как в этой ситуации сумма займа будет считаться чистой прибылью компании и будет облагаться стандартным налогом на прибыль в виде 13% вместо 35%, которые накладываются на физическое лицо.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат