Обеспеченность банковского займа – это один из основных принципов кредитования. Под обеспечением чаще всего подразумевается предоставление имущественного залога. Кредиты в этом случае бывают как целевыми, так и не целевыми. Об особенностях оформления кредита с обеспечением читайте в статье.

Что такое обеспечение займа

Иногда для получения крупного заемщику не достаточно личного дохода. В этом случае банки для страхования своих рисков используют залоговое обеспечение. Оно делится на основное и дополнительное.

Основное обеспечение покрывает всю сумму займа вместе с начисленными процентами за кредит. С этой целью используют недвижимость, транспортные средства, ценные бумаги, вклады и иное дорогостоящее имущество заемщика. По кредитам юридических лиц банки дополнительно принимают в качестве залога:

- векселя;

- банковские гарантии;

- поручительства государственных организаций.

Дополнительное обеспечение представлено поручительством физических или юридических лиц. В этом случае составляется договор поручительства. При большой сумме кредита поручителей может быть несколько.

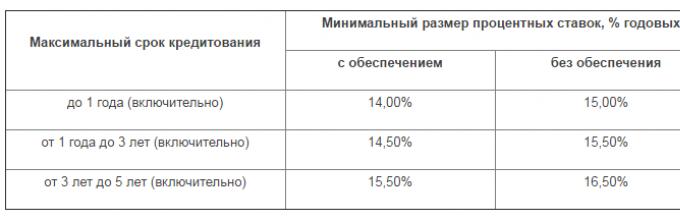

- Потребительский кредит с обеспечением – от 14,5% в год.

- Нецелевой потребительский кредит под залог жилья – от 15,5%.

Кредит «Индивидуальный» – от 17,9% годовых.

Газпромбанк . Потребительский кредит:

«Потребительский кредит +» на сумму свыше 1,5 млн р. по ставке от 14% требует привлечения поручителей или предоставления залога.

Абсолют Банк . Кредит наличными под залог недвижимости – от 14,75%.

Бинбанк . «Залоговый кредит» – от 16,9%.

Зенит Банк . Потребительский кредит под залог жилой недвижимости – от 17,5% годовых.

Локо Банк . Кредит наличными под залог автомобиля – от 15,4% в год.

Банк Россия . Потребительский кредит «Деньги-Возможности». Для увеличения суммы займа возможно привлечение до 2-х поручителей. Ставка – от 15% в год.

Совкомбанк . Кредит под залог недвижимого имущества – от 14,99% годовых.

Договор обеспечения по кредиту

Договор на предоставление любого обеспечения оформляется по форме кредитного учреждения и подписывается обеими сторонами сделки.

1. В договоре залога дается информация о предмете залога, его стоимостной оценке, сути обязательств, сроках их исполнения, месте нахождения имущества. Если в качестве залога используется недвижимость, то договор должен быть заверен нотариусом и сопровожден государственной регистрацией.

2. Договор схож по своей форме с договором по кредиту. Он включает следующие пункты:

- предмет договора;

- обязанности сторон;

- сроки поручительства;

- дополнительные условия;

- реквизиты сторон.

Заявка на кредит с залогом

Заполнить заявку-анкету на кредит с залогом доступно:

- в офисе;

- на сайте банка;

- на сайтах партнеров кредитной организации.

Заявка по кредиту содержит только основную информацию о клиенте. После одобрения банк вправе потребовать дополнительные документы, в том числе и по залогу.

Оформление потребительского кредита с обеспечением

Для оформления кредита с обеспечением клиенту необходимо посетить офис банка и предоставить определенный пакет документов:

- удостоверение личности ;

- второй документ – при надобности;

- документы о доходе и занятости: справка 2-НДФЛ или по другой форме, копия трудовой книжки;

- документация по залоговому имуществу: свидетельство о праве собственности, а также подтверждение возникновения этого права – договор купли-продажи, дарения, свидетельство о праве на наследство и т.д.; документы на автомобиль и т.д.;

- справки об отсутствии долгов по услугам ЖКХ;

- другие документы.

При использовании в качестве обеспечения поручительства третьих лиц необходимы документы, подтверждающие их платежеспособность и наличие постоянной работы.

Если вы уже интересовались вопросом кредитования, то наверняка могли слышать, что сегодня кредит предоставляется как без обеспечения, так и с обеспечением. Многие потенциальные заемщики не знают, что обозначают данные понятия. На деле же все очень даже просто.

Обеспечение — это своего рода гарантия, что заемщик выплатит весь долг по кредиту, который он брал в банке. А даже если не выплатит, то банк сможет воспользоваться обеспечением, что бы вернуть свои средства. В качестве обеспечения выступает либо залог, либо поручитель. Некоторые специалисты сюда же относят и страхование кредита, но это неправильно, поскольку страховка выплачивается в исключительных случаях. А вот тот же залог банку получить куда проще — через суд.

Вот вам пример. Некий потенциальный заемщик обращается в банк, что бы взять в кредит, положим, 1 миллион рублей. Это очень крупная сумма, поэтому банк имеет полное право запросить обеспечение заемщика. Допустим, что тот соглашается и в качестве залога предлагает финансовой организации свой автомобиль, стоимость которого составляет, допустим, 1,5 миллиона рублей. Банк доволен и выдает заемщику указанную ранее сумму. И вот проходит некоторое время, после чего выясняется, что денег для выплаты долга у заемщика не осталось — произошло непредвиденное событие. Через некоторое время банк имеет право подать на заемщика в суд с целью отсудить транспортное средство, которое находится в залоге. Суд в таких делах в большинстве случаев находится на стороне банка, поэтому последний получает автомобиль и пускает его с молотка. Долг по кредиту закрывается, а если остаются лишние средства, они возвращаются заемщику. Банк получает все свои средства назад и ему не нужно передавать долг за смехотворный процент от общей суммы кредита.

Кредит без обеспечения — это, как вы догадались, кредит, который банк выдает, грубо говоря, основываясь на доверительных отношениях с клиентом. Обычно это небольшой потребительский кредит, сумма которого не превышает пары-тройки сотен тысяч рублей. Почему банк не требует обеспечение? Потому, что многие потенциальные заемщики будут отказываться от подобных предложений, тем более, что банк, находящийся по соседству, никакого обеспечения не требует. Да, это риск для банковских организаций, но свои риски они закладывают в относительно высокую процентную ставку и дополнительные платежи.

Если заемщик решает не выплачивать долг, спустя некоторое время подключается служба безопасности банка, которая станет напоминать должнику о долге. Спустя несколько месяцев банк может обратиться в суд. Поскольку суд наверняка будет на стороне последнего, то судебные приставы могут изъять имущество должника на покрытие долга. В иных случаях , которые самостоятельно занимаются долгами.

А какие плюсы есть у обеспечения? Во-первых, более высокая сумма кредита, а во-вторых, низкая процентная ставка. Однако и ответственность при этом возрастает — в случае чего банк может претендовать на залоговое имущество, а если речь идет о , то банк может заставить его выплачивать долг заемщика, который не платит.

Каждому из нас хотя бы раз в жизни требовался денежный займ. Он может пригодиться в любой жизненной ситуации. Но иногда занять у знакомых или близких нет возможности или просто не хочется показывать свое критическое финансовое положение. В этой ситуации остается единственный выход: обратиться в одну из многочисленных финансовых организаций. Но как быть, если кредитная история сильно испорчена или нет возможности подтвердить свой доход документально? Выход есть. Стоит взять один из видов кредита под обеспечение.

Что такое кредит

Кредитом является один из видов потребительского займа, который выдается на определенный период времени и под индивидуальный процент годовой ставки.

Кредиты могут быть разных видов и категорий. Он может быть:

- потребительским;

- целевым займом;

- кредитной картой;

- картой рассрочки платежа;

- мини-кредитом;

- займом под залог определенного имущества.

Основными видами кредита под обеспечение являются:

- кредит под залог недвижимости;

- залог любого транспортного имущества или залог ПТС;

- залог под обеспечение третьим лицом, то есть займ под поручительство.

От основного вида обеспечения кредита напрямую зависит срок, сумма займа и процентная ставка по нему.

Кто может взять кредит и какие нужны документы

Формы и виды кредита под обеспечение бывают различными, но при этом требования к заемщику остаются неизменными. Для получения денежного займа любой из потенциальных заемщиков должен соответствовать стандартным требованиям. Таковыми являются:

- Наличие действующего паспорта гражданина Российской Федерации.

- Необходимо иметь место постоянной регистрации в одном из многочисленных регионов Российской Федерации.

- Возраст заемщика должен быть не меньше восемнадцати лет.

- На указанном в анкете потенциального заемщика месте работы нужно иметь стаж не менее чем три календарных месяца.

- Желательно предоставить в банк справку, подтверждающую доход по форме банка или 2 НДФЛ, но при любом виде обеспечения возвратности кредита необходимость предоставления справки может отсутствовать.

- Свидетельство о праве владения собственным имуществом.

Помимо основного пакета справок, для большей вероятности кредита и снижения по нему процентной ставки, в финансовое учреждение следует предоставить такие документы, как:

- водительское удостоверение;

- полис добровольного медицинского страхования;

- ИНН потенциального заемщика;

- заграничный паспорт, при этом в нем желательно наличие отметок о выезде за границу за последние полгода или двенадцать месяцев.

Виды обеспечения

Для обеспечения кредита виды залога могут быть разнообразными. Возможен залог квартиры или комнаты в общежитии, а также частного дома или земельного имущества.

К видам обеспечения возвратности кредита относятся:

- Залог из любого недвижимого имущества. Им может служить квартира первичного или вторичного жилья.

- Залог земельного участка с коммуникациями или без.

- Залог автомобиля или другого транспортного средства, в том числе и строительного.

- Залог под подпись поручительного лица.

Залог имущества

Одним из самых популярных видов обеспечения кредита является залог имущества. Им может послужить любое недвижимое имущество, в том числе квартиры в жилом доме, комнаты в общежитии или любое помещение, которое можно сдать в аренду.

Для того чтобы предоставить в банк залог имущества недвижимого, необходимо предъявить в банк документы, фиксирующие право собственности на недвижимое имущество.

При оформлении в залог техники или драгоценных металлов, свидетельства не требуются, будет достаточного одного паспорта. Также можно подготовить документы и чеки, фиксирующие покупку конкретным лицом.

Залог транспортного средства

Не менее распространенным видом обеспечения кредита является залог любого транспортного средства.

Для этого потенциальному заемщику необходимо предоставить в банк свидетельство о праве собственности на владение таковым. Данным транспортным средством может являться как личный легковой автомобиль, так и грузовики, краны и так далее. Наличие легкового транспортного средства является одним из самых распространенных видов залога обеспечения кредита. Для этого в банк или любую другую микрофинансовую организацию достаточно предоставить технический паспорт на автомобиль.

Для того чтобы предложить в качестве залога имеющееся транспортное средство, кроме ПТС, необходимо:

- предоставление паспорта;

- наличие СНИЛС, для людей старшего возраста его заменит пенсионное свидетельство;

- справка о заработной плате;

- ну и, конечно, обязательным документом будет являться свидетельство на право владения транспортным средством.

Обеспечение возвратности третьим лицом

Помимо вышеуказанных видов обеспечения банковского кредита, существует займ под поручительство третьих лиц.

Поручителем может выступать любой гражданин Российской Федерации, которому исполнилось двадцать пять лет. Поручитель, кроме паспорта, обязан предоставить в финансовую организацию справку, подтверждающую его доход. Она может быть оформлена по форме банка или 2 НДФЛ. При этом доход поручителя за последние три месяца не должен быть менее пятнадцати тысяч рублей в месяц.

В том случае, если потенциальный заемщик не способен производить выплаты по своим кредитным обязательствам, то они переходят на «плечи» его поручителя. Он будет обязан производить ежемесячные кредитные обязательства.

Залог квартиры

Одним из широко известных видов обеспечения банковского кредита является залог квартиры. К нему следует отнести и ипотечное кредитование. Делать это стоит, так как квартира или другое жилое помещение переходит в собственность заемщика только после полного погашения всех кредитных обязательств перед финансовой организацией.

В случае невыполнения кредитных обязательств любое из заложенных недвижимых имуществ переходит в собственность банка.

Нужные документы

После того как был определен вид обеспечения банковского кредита, стоит привести в порядок все необходимые для проведения данной процедуры документы.

В первую очередь стоит убедиться, что паспорт, которым вы подтверждаете свою личность гражданина Российской Федерации, является действующим. В противоположном случае о получении кредита можно забыть. И неважно, обеспечивается он чем-либо или нет.

Наличие СНИЛСа заемщика также необходимо. Оно требуется для проверки кредитной истории потенциального заемщика в любом из бюро финансовых услуг.

Стоит ли брать кредит под обеспечение

Брать или нет кредит под залог движимого или другого вида имущества, а также под поручение третьих лиц, зависит только от платежеспособности потенциального заемщика финансовой структуры.

Если будущий кредитный клиент банка полностью не уверен в своей платежеспособности, то лучше не стоит рисковать своим имуществом. В тех случаях, когда заемщик является надежным, и обеспечение кредита необходимо только для понижения годовой кредитной ставки, то воспользоваться им непременно стоит.

Услугами поручителя не следует пренебрегать заемщикам, которым только исполнилось восемнадцать лет или, напротив, потенциальный клиент только вышел на пенсию.

Стоит учесть, что в случае уклонения от обязательств по выплате предоставленного банком кредита, имущество, оставленное в качестве залога, будет изъято.

Ну, а если за потенциального заемщика поручился конкретный человек, то все кредитные обязательства будут переведены на него.

Именно по этой причине вопрос о том, стоит ли оставлять свое имущество в залог финансовой организации, остается открытым до сих пор. Кому-то данное предложение кажется наиболее выгодным, ну, а кто-то идет на него только в крайнем случае.

В какой ситуации вы бы ни оказались, стоит учесть все свои риски, готовы ли вы пожертвовать своим движимым или недвижным имуществом или оно действительно будет являться только явным обеспечением и доказательством вашей платежеспособности.

Обеспеченные и необеспеченные займы – это формы долговых обязательств, главное отличие между которыми заключается в условиях заключения сделки. Обеспеченный кредит всегда имеет гарантию возвращения выданных взаймы средств, тогда как его необеспеченный аналог базируется исключительно на доверительной основе. Кредитор, выдавая деньги, не требует от клиента гарантий в форме залога или привлечения поручителей.

Обеспеченные кредиты

При обеспеченном кредитовании финансовое учреждение принимает в качестве обеспечения ликвидный актив, например, автомобиль, недвижимость или дорогостоящее оборудование. Наличие залога позволяет снизить процентные ставки, делая процесс заимствования безопасным для кредитора и более доступными для заемщика.

Преимущества обеспеченного кредитования:

- Низкие процентные ставки.

- Большие сроки финансирования (достигают 50 лет).

- Ипотечные кредиты могут принимать участие в процедурах консолидации и рефинансирования.

- Сравнительно небольшие регулярные платежи.

- Возможность досрочного погашения.

Необеспеченный заем — самый доступный вид кредитования, но он не лишен недостатков. Если клиент по той или иной причине пропускает несколько регулярных платежей, возрастает риск потери заложенного имущества. Банк истребует залог в случае признания сделки безнадежной. Актив, который предложен в качестве обеспечения, выставляется на аукцион. Это может означать потерю личного имущества, в качестве которого часто выступает жилье или автомобиль заемщика.

Недостатки обеспеченного займа:

- Сложность оформления. Для получения кредита придется пройти процедуру скоринга (проверка рейтинга заемщика), предоставив на проверку обширный пакет документов.

- Риск потери личного имущества в результате просрочки выплат.

- Наличие скрытых платежей и дополнительных платных услуг.

- Жесткие требования к заемщику. Деньги можно получить только клиенту с хорошей кредитной историей.

- Долгосрочное заимствование крупных денежных сумм предполагает риск серьезной переплаты.

- Целевой характер получения займа. В банк придется предоставить информацию касательно целей, на которые планируется потратить деньги.

Крупные кредиты, включая ипотеку и потребительские займы, носят обеспеченный характер. В качестве залога обычно используется объект кредитования, то есть недвижимость или приобретенная взаймы техника. Дополнительно объект страхуется на крупную сумму. Таким образом, в случае возникновения чрезвычайной ситуации заемщик и кредитор могут получить компенсацию, позволяющую покрыть львиную часть долговых обязательств.

Необеспеченные кредиты

Необеспеченный кредит не привязан к какому-либо активу, поэтому риск невозврата средства берет на себя финансовое учреждение. Чтобы оправдать возможные затраты, кредитор умышленно повышает процентную ставку. Если выдачей обеспеченного кредита обычно занимаются банки, то негарантированные формы заимствования привлекают внимание микрофинансовых организаций и частных кредиторов, которые делают ставку на высокую скорость оформления сделки.

Преимущества необеспеченных кредитов:

- Мгновенное рассмотрение заявки.

- Оформление в удаленном режиме через официальные сайты кредиторов.

- Отсутствие требований касательно предоставления обширного пакета документов.

- Возможность использования денег для покрытия чрезвычайных расходов.

- Отказ от дополнительных платных услуг, включая обязательное страхование.

Чтобы компенсировать затраты от повышенного риска невозврата средств, кредиторы взимают высокие процентные ставки по необеспеченным видам кредитов, делая эту форму займа потенциально самым дорогостоящим способом финансирования временных затрат. По этой причине большинство необеспеченных кредитов оформляется исключительно для покрытия небольших личных и незапланированных расходов.

Недостатки необеспеченного кредита:

- Чрезвычайно высокие процентные ставки.

- Незначительные сроки кредитования (не более 360 дней).

- Наличие жёстких кредитных лимитов.

- Риск нарваться на мошенников.

- Наличие скрытых комиссий, особенно в сфере «беспроцентного» кредитования.

Если потенциальный заемщик обнаружит, что ему срочно нужно покрыть неожиданные расходы, следует подать заявку на оформление быстрого необеспеченного кредита. Когда автомобиль срочно требует ремонта, в квартире случается серьезная поломка или близкие люди попадают в больницу, негарантированные кредиты становятся единственным доступным способом финансирования.

Необеспеченное или обеспеченное кредитование?

Принудительное взыскание долгов путем привлечения поручителей или продажи заложенного имущества в большинстве случаев остается крайним методом борьбы финансового учреждения с недобросовестными заемщиками. В подавляющем большинстве случаев кредиторы готовы идти на встречу тем клиентам, которые по уважительной причине не могу выплатить долг.

Обычно спорная ситуация заканчивается пересмотром условий сделки. Методики консолидации, реструктуризации и рефинансирования долгов позволяют снизить финансовую нагрузку. Кредитору проще предложить заемщику подобные услуги, нежели тратить ресурсы на продажу залогового имущества.

Негарантированные кредиты обходятся заемщику дороже. К тому же никто не помешает кредитору отсудить имущество клиента, просрочившего выплату долга. Процедура принципиально не отличается от изъятия залога, хотя используются немного иные методы судопроизводства.

Сравнив оба способа кредитования, можно сделать следующие выводы:

- Обеспеченный заем – идеальный выбор для долгосрочного кредитования. Вопреки жестким требованиям к заемщику, подобный метод финансирования позволит обзавестись дорогостоящими покупками. Банки рассматривают представленный клиентом пакет документов в течение пары дней, после чего принимают решение о выдаче денег на взаимовыгодных условиях.

- Необеспеченный заем подойдет для клиента, которому срочно нужны деньги. Эта форма заимствования обойдется дороже своего обеспеченного аналога, но на оформление сделки уйдет от 30 минут до 24 часов.

Какую бы форму кредитования не предпочел заемщик, следует понимать, что результаты финансирования будут зависеть исключительно от умения распоряжаться деньгами. Своевременно возвращая долги, клиент улучшит свою кредитную историю, избавляясь от риска судебных разбирательств с финансовым учреждением.

Финансовые менеджеры рекомендуют выбрать кредит, который наилучшим образом соответствует потребностям заемщика. Несмотря на множество предложений в сфере кредитования, знание плюсов и минусов каждого типа кредита позволит выбрать оптимальные условия для финансирования.

Как бы не казалось со стороны, что банки относятся к кредитованию легкомысленно, на самом деле они всегда (пусть и не всегда явно) предусматривают свои риски и сводят их к минимуму. При этом для обеспечения максимального уровня возвратности средств, у банков всего два инструмента – это скрупулезная проверка заемщика на предмет платежеспособности и благонадежности и обеспеченность по займу. Причем в зависимости от вида займа вариаций «исполнения» банковских целей может быть несколько.